Encuentra análisis, opiniones y proyecciones sobre lo que está pasando en el mundo de las inversiones.

Resúmenes de mercado: Estados Unidos vuelve a romper máximos

- Destacamos la sobreponderación que mantenemos en el mercado norteamericano, el cual sostiene un buen rendimiento, incluso en medio de un aumento en la incertidumbre ante el avance de la variante delta.

- Mantenemos la neutralidad en oro. Si bien el metal precioso es una cobertura ante la inflación, no vemos grandes catalizadores que impulsen su cotización en el corto plazo.

- Como destacado del calendario de inversiones, compartimos el último registro del PMI de la Eurozona, el cual se mantiene en terreno expansivo y va en línea con nuestra posición en la renta variable de la región.

Resúmenes de mercado

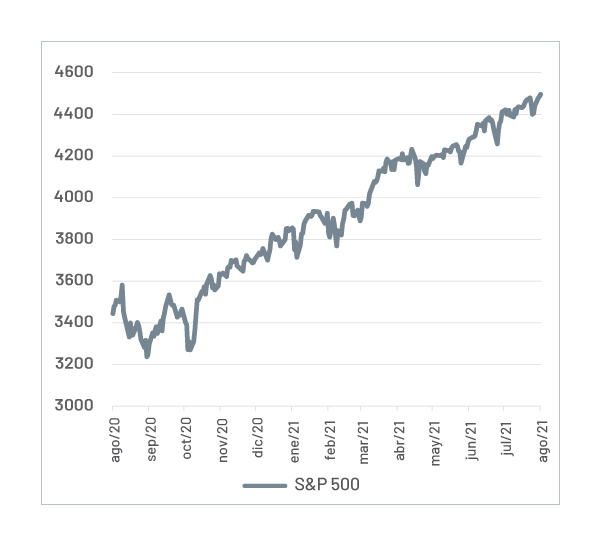

El S&P 500 rompió nuevamente máximos históricos en un momento en que hubo cierto nivel de volatilidad: la variante delta sigue generando incertidumbre frente a la situación sanitaria.

Mantenemos la sobreponderación en el mercado estadounidense. El gigante norteamericano sigue ostentando una mejor posición para hacerle frente a la pandemia y dar soporte a la reactivación que otras regiones. Además, su sector corporativo tuvo resultados muy positivos en el segundo trimestre, donde más del 80% de las compañías superaron las expectativas de utilidad.

Fuente: S&P Dow Jones Indices.

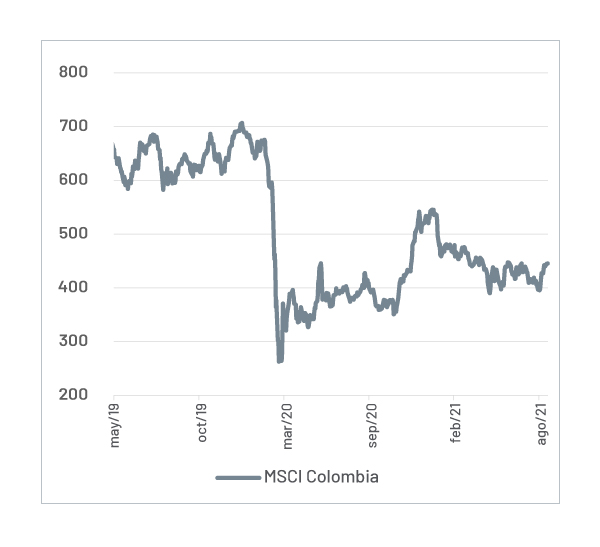

Luego de una fuerte caída en los mercados colombianos como consecuencia del aumento en las tensiones sociales y políticas por la reforma tributaria lanzada en abril, los inversionistas mantienen la expectativa por un nuevo proyecto que logre estabilizar las cuentas fiscales del país.

Mantenemos la neutralidad en el mercado colombiano. Si bien la sostenibilidad fiscal se sigue viendo opaca para los próximos años, el país goza de una buena perspectiva de crecimiento económico en vista de un ambiente internacional que lo favorece. Además, destacamos el ritmo de vacunación que mantiene, puesto que ha llegado al 43 % de la población.

Fuente: MSCI.

Tras haber caído de manera sostenida desde marzo debido a los temores sobre el impacto que tendría en el crecimiento mundial la desaceleración de China y la posterior aparición de la variante delta, los yields de los bonos estadounidenses tuvieron un freno en su tendencia a la baja.

Mantenemos la subponderación en los Bonos del Tesoro. Si bien la incertidumbre permanece, los temores deberían disiparse con el avance de la vacunación masiva. Además, la FED ya ha dejado clara su intención de realizar el tapering y retirar, paulatinamente, los estímulos monetarios en vista de una mejora en el mercado laboral.

Fuente: FRED (Reserva Federal de St. Louis).

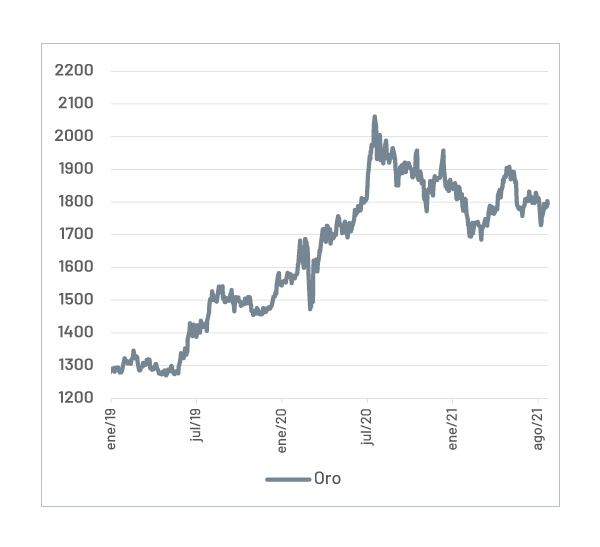

La cotización del oro continúa cerca de los 1800 dólares la onza, nivel que volvió a alcanzar en semanas recientes. Las expectativas de inflación señalan que el mercado confía que se trate de un fenómeno transitorio, por lo que los bancos centrales, en especial la FED, empiezan a cambiar su retórica hacia una política monetaria menos acomodativa.

De esta forma, mantenemos la neutralidad en el metal precioso. Si bien es una óptima protección contra la inflación, no vemos suficientes catalizadores positivos que logren potencializar su cotización, la cual tiene una relación inversa con las tasas de interés reales.

Fuente: FRED (Reserva Federal de St. Louis).

Destacado del calendario de inversiones

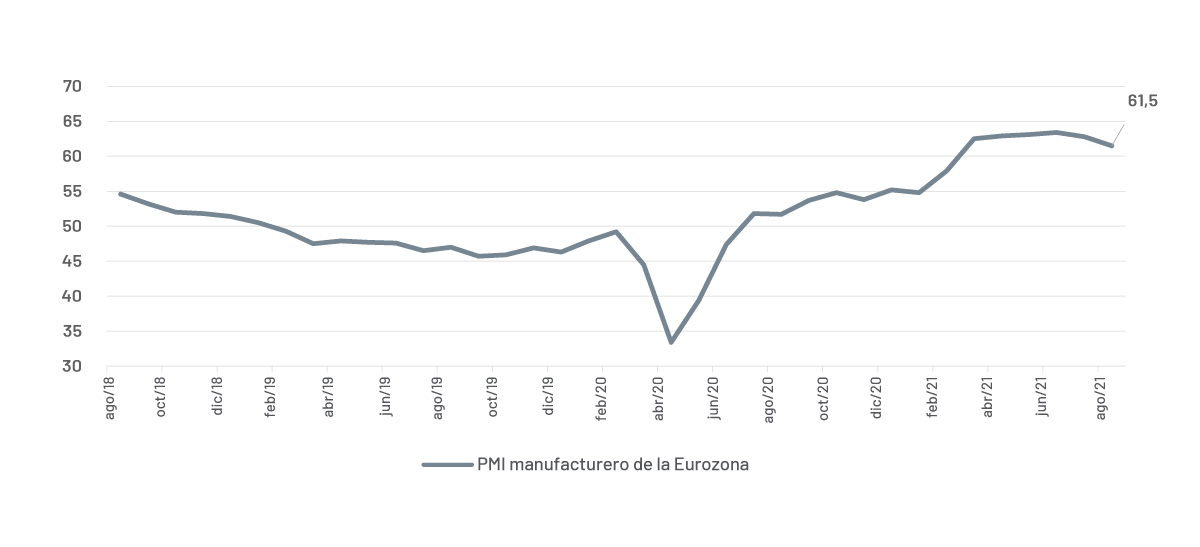

Fuente: Bloomberg.

Pese a que el PMI de la Eurozona tuvo una caída en agosto en comparación con julio, vemos que dicho indicador se mantiene en terreno muy expansivo. El menor grado de restricciones y un sentimiento económico en máximos históricos, han llevado a una mejora en sus cifras macro. Lo anterior, también se ve reflejado en sus mercados, donde parte de los índices bursátiles europeos se hallan en máximos.

Mantenemos la sobreponderación en la renta variable de la Eurozona. Su impulso económico viene en parte de un mejor ritmo en la vacunación, superando incluso a Estados Unidos, lo que le ha permitido en los últimos meses rebajar la letalidad del virus y, con ello, las restricciones a la movilidad.

*El contenido del presente documento proviene de fuentes consideradas como fidedignas; sin embargo, no se ofrece garantía alguna, ni representa una sugerencia para la toma de decisiones en materia de inversión. *Las opiniones y expresiones contenidas pueden ser modificadas sin previo aviso. *El resultado de cualquier decisión de inversión u operación financiera realizada con apoyo de la información que aquí se presenta, es de exclusiva responsabilidad del cliente.