Encuentra análisis, opiniones y proyecciones sobre lo que está pasando en el mundo de las inversiones.

Resúmenes de mercado: constante atención en el mensaje de la FED

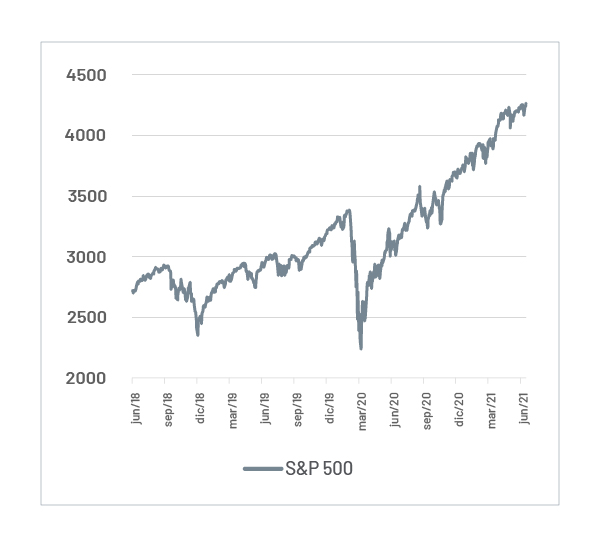

- Vemos que el mercado estadounidense continúa su senda optimista, posicionando al S&P 500 en máximos históricos gracias a mayores posibilidades de alcanzar la reactivación total de su economía y unas sólidas cifras de crecimiento de su actividad interna.

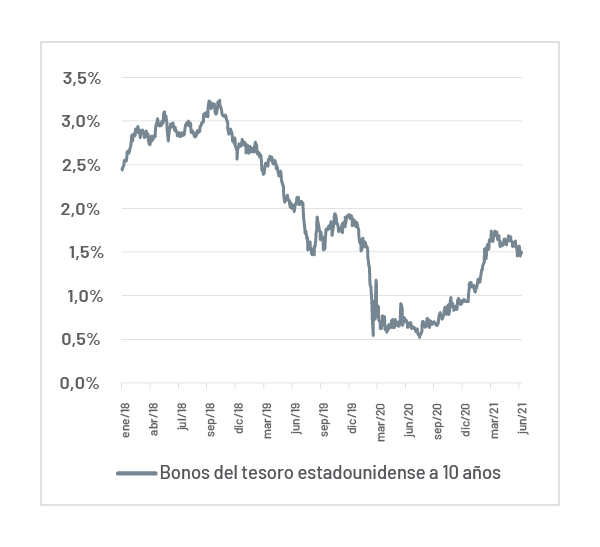

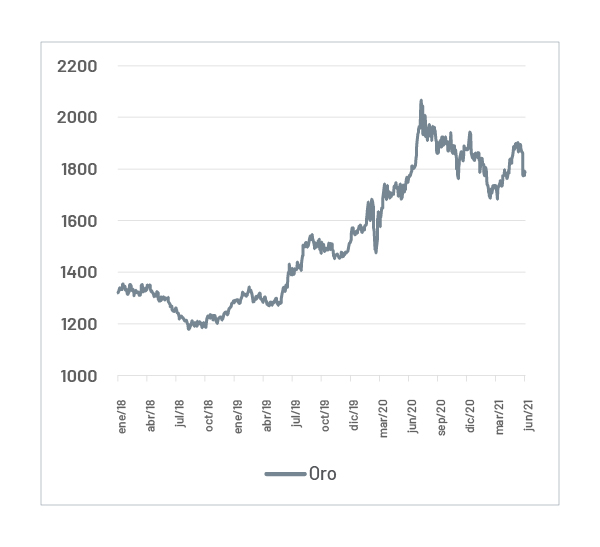

- Continuamos con un monitoreo constante en el mercado de bonos y del oro, luego de una intervención de la FED que dejó ver una posible restricción de su política monetaria en los próximos años.

- En el destacado del calendario de inversiones, compartimos las nuevas peticiones por subsidios en Estados Unidos, las cuales decepcionaron las expectativas del consenso de mercado.

Resúmenes de mercado

El S&P 500 sigue cotizándose en máximos históricos tras haber superado un aumento en la volatilidad después del comunicado de la Reserva Federal que adelantó las expectativas de alzas de tasas a 2023.

Mantenemos la sobreponderación en el mercado estadounidense. Sus fundamentales económicos y de actividad se encuentran en una fase de expansión que ha impulsado el consumo y el sector real. Pese a que las valorizaciones de sus activos se consideran elevadas, vemos que siguen siendo atractivas.

Fuente: S&P Dow Jones Indices.

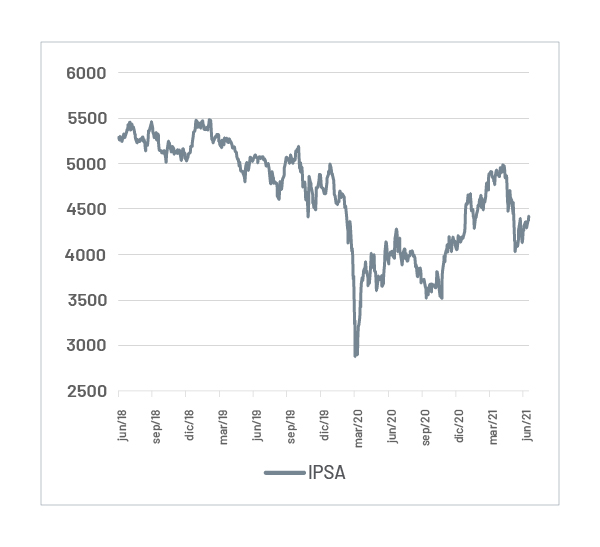

Luego de una corrección en el mercado chileno a causa del aumento de la incertidumbre dado el resultado desfavorable de las elecciones constituyentes, el IPSA ha recuperado parte de la caída, cesando un poco la presión sobre los activos internos.

En línea con lo anterior, mantenemos la cautela en la renta variable chilena. Pese al momento político por el que atraviesa el país, vemos un óptimo ritmo de vacunación que le permitiría llegar más rápido a una normalización de la actividad, sumado a unas perspectivas favorables en sus sectores externos por el ciclo positivo en materias primas.

Fuente: S&P Dow Jones Indices.

Los Bonos del Tesoro estadounidense se mantienen en niveles de 1,5%, pese a los aumentos en el nivel de precios y a un mensaje de la FED más restrictivo frente al futuro de los tipos de interés en la economía.

Mantenemos una visión poco constructiva en los Bonos del Tesoro. El mayor apetito por activos de riesgo, junto al optimismo del mercado por la reactivación global, prolongarían la presión de venta en este instrumento ante su menor atractivo, por lo que preferimos una convicción por papeles High Yield.

Fuente: FRED (Reserva Federal de St. Louis).

El mercado del oro ha contraído una variación negativa en las últimas jornadas producto, en cierto grado, del mensaje de la FED acerca de una política más restrictiva en los próximos años, lo cual podría impulsar los yields de los bonos.

No obstante, mantenemos una posición neutral en el metal precioso. El oro representa una buena cobertura contra la inflación en caso de que el aumento de precios no sea del todo transitorio.

Fuente: FRED (Reserva Federal de St. Louis).

Destacado del calendario de inversiones

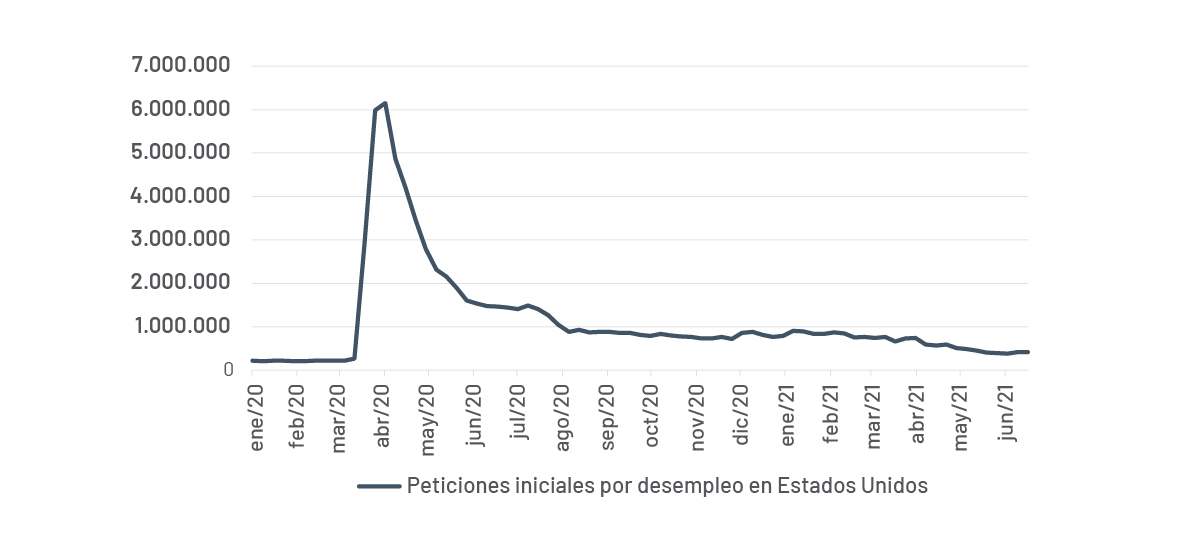

Fuente: FRED (Reserva Federal de St. Louis).

Las nuevas peticiones por subsidios en Estados Unidos continúan en una tendencia bajista, ubicándose en 411.000 personas. No obstante, pese a dicho comportamiento, el dato decepcionó al consenso de mercado, que esperaba una reducción, debido a que estimaban una cifra de 380.000.

En este sentido, nos mantenemos al pendiente de las variaciones en el mercado laboral estadounidense que puedan influir en las decisiones de política monetaria. Vemos que un continuo robustecimiento de las cifras de empleo posiblemente lleve a unas condiciones más restrictivas a futuro en los tipos de interés.

La renta variable estadounidense sigue siendo una de nuestras preferidas en mercados desarrollados. Las herramientas fiscales y monetarias, así como el óptimo ritmo de vacunación, han llevado a la economía norteamericana a una fase de expansión de la actividad y a una mayor confianza para llegar a una reactivación total.

El contenido del presente documento proviene de fuentes consideradas como fidedignas; sin embargo, no se ofrece garantía alguna, ni representa una sugerencia para la toma de decisiones en materia de inversión. *Las opiniones y expresiones contenidas pueden ser modificadas sin previo aviso. *El resultado de cualquier decisión de inversión u operación financiera realizada con apoyo de la información que aquí se presenta, es de exclusiva responsabilidad del cliente.