Resúmenes de mercado: La FED sostiene una política monetaria expansiva

- El mercado de bonos sigue pendiente del comportamiento de la inflación de la economía estadounidense pese a los mensajes de calma que ha transmitido el presidente de la FED, Jerome Powell. Ante sus alzas, el oro continúa con su presión bajista por la correlación negativa que tiene con los Bonos del Tesoro.

- Destacamos el comportamiento de los mercados colombianos y peruanos ante la convicción de emergentes sobre desarrollados. El apetito por el riesgo sigue siendo alto y los commodities continúan al alza.

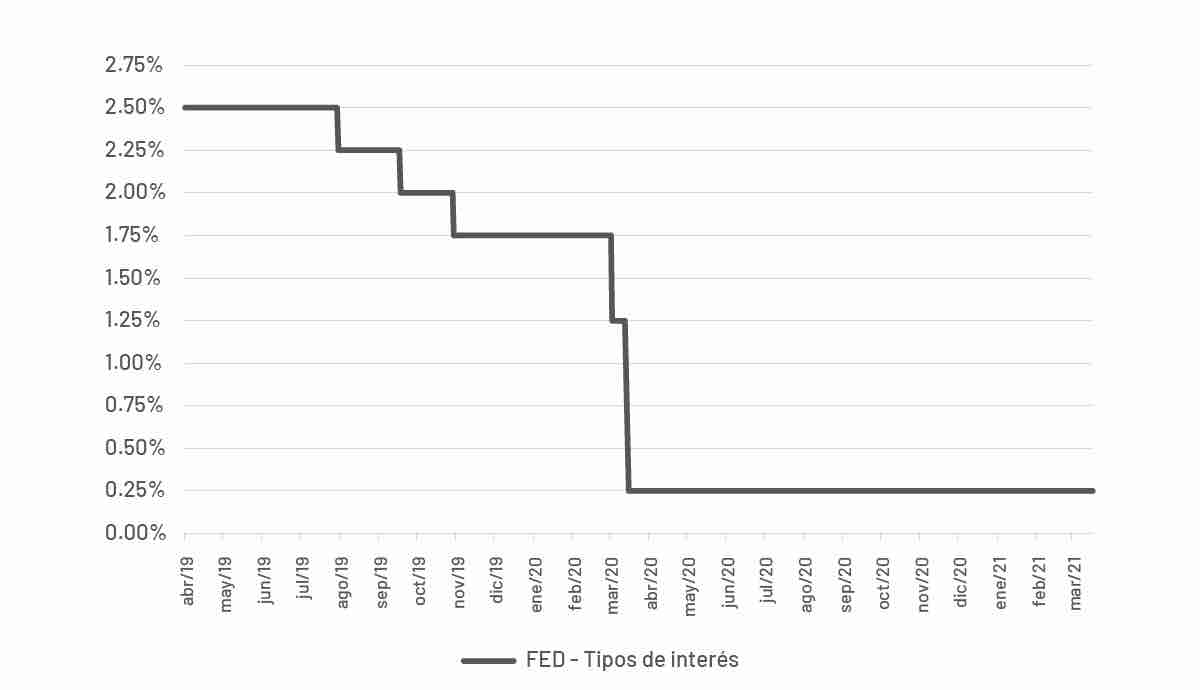

- De cara al calendario de inversiones de las últimas semanas, destacamos el anuncio de la Reserva Federal sobre sus tipos de interés y el comportamiento de la política monetaria a largo plazo.

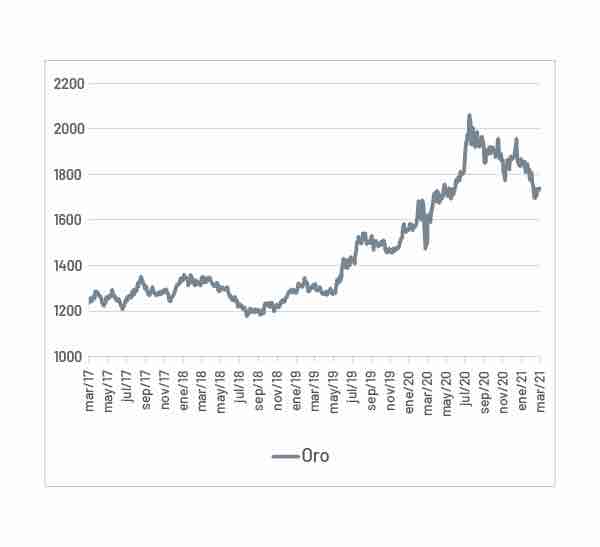

El oro mantiene su contracción paulatina, presionando incluso los US 1700 debido, principalmente, al alza en los yields de los Bonos del Tesoro estadounidense.

Seguimos manteniendo una leve exposición en metal precioso, como activo refugio ante las volatilidades recientes de los mercados financieros. Sin embargo, rebajamos nuestra convicción en vista de que es naturalmente un activo de larga duración.

Fuente: FRED (Reserva Federal de St. Louis).

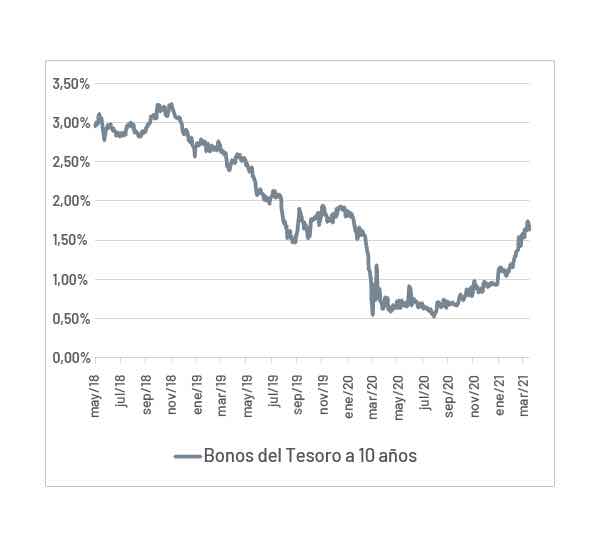

Los temores por aumentos en las expectativas de inflación han ocasionado que el mercado siga presionando las ventas en el mercado de bonos. De esta manera, dicho activo ya se acerca a los niveles prepandemia.

Mantenemos una marcada subponderación en los bonos estadounidenses. Sus tasas son poco atractivas y se siguen presentando fuertes desvalorizaciones, por lo que preferimos direccionar recursos a otros activos.

Fuente: FRED (Reserva Federal de St. Louis).

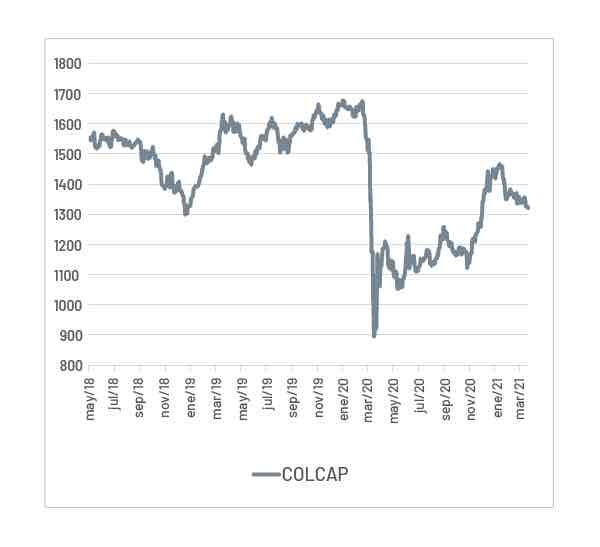

El índice COLCAP mantiene su contracción luego de verse favorecido por un ambiente internacional optimista.

Mantenemos la sobreponderación en la renta variable colombiana a causa de que los riesgos de su economía ya han sido descontados por el mercado, conservando así un atractivo espacio de valorización. Con commodities repuntando y un mayor apetito por riesgo, se espera que sus activos locales atraigan las inversiones internacionales.

Fuente: Bloomberg.

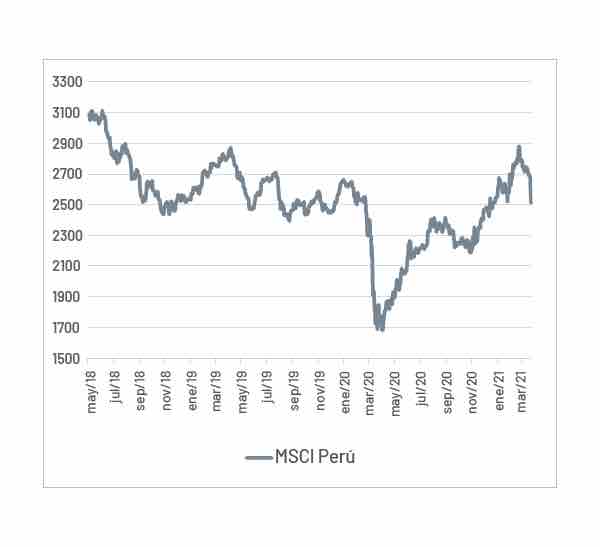

El MSCI de Perú, luego de recuperar sus niveles prepandemia, ha tenido una variación negativa producto de un aumento en la incertidumbre política y económica del país.

Mantenemos la subponderación en la renta variable peruana en vista de las tensiones políticas y las elecciones presidenciales que se aproximan. Además, cabe la posibilidad de un retraso en la normalización de su economía con el rezago de la vacunación de su población.

Fuente: Bloomberg.

Fuente: Bloomberg.

La FED mantiene sus tipos de interés en el rango 0 % a 0.25 % luego de la reunión del mes de marzo, donde sus miembros han dejado entrever las intenciones de estabilizar dicha tasa hasta el 2023. Adicionalmente, Jerome Powell continuará con el ritmo de compras de activos financieros que ya traía antes, con el propósito de seguir con la liquidez en el sistema y darle soporte a la expansión de la actividad interna.

El mercado ha puesto sus ojos en la inflación. Los inversionistas temen que estas políticas monetarias puedan presionar los precios ante los incrementos de demanda, recalentando así la economía. Sin embargo, Powell asegura que no ve riesgos inminentes en esta materia, estableciendo un objetivo inflacionario de largo plazo cercano al 2 % con tolerancia a eventuales desviaciones por encima y, de esta forma, seguir estimulando el sistema monetario.

El contenido del presente documento proviene de fuentes consideradas como fidedignas; sin embargo, no se ofrece garantía alguna, ni representa una sugerencia para la toma de decisiones en materia de inversión. *Las opiniones y expresiones contenidas pueden ser modificadas sin previo aviso. *El resultado de cualquier decisión de inversión u operación financiera realizada con apoyo de la información que aquí se presenta, es de exclusiva responsabilidad del cliente.