Diversificación a través de la deuda privada

Como activo alternativo enfocado en entregar crédito a empresas, la deuda privada busca llegar a un mayor número de compañías a las que típicamente los inversionistas no tienen acceso, a través de diferentes vehículos de inversión no bancarios, como son los fondos para financiar capital de trabajo, Capex o planes de expansión a largo plazo.

Este asset class gana fuerza como consecuencia de la crisis financiera de 2008, cuando a través de la situación coyuntural con los sistemas financieros internacionales, se genera un fortalecimiento de la regulación bancaria a nivel mundial, que le exigió a los bancos una mayor regulación e hizo que estos migraran hacia clientes de un menor nivel de riesgo.

El hecho que para los bancos fuera mucho más costoso entregar recursos a compañías que no fueran investment grade necesariamente, hizo que se abriera una ventana para los inversionistas, ya que las necesidades de financiación continuaban, y aunque en Latinoamérica su boom solo lleva entre 5 y 10 años, la deuda privada ha crecido cinco veces su tamaño desde sus inicios, siendo el activo alternativo con mayor crecimiento.

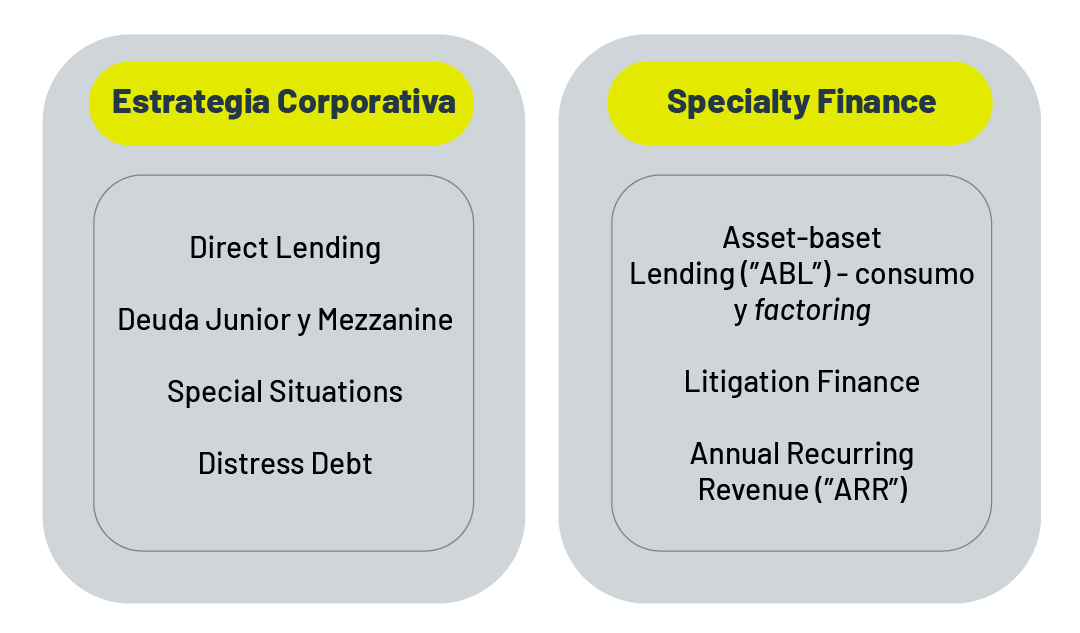

En SURA Investment Management identificamos 2 grandes estrategias, según la fuente generadora de recursos para el pago de la deuda, tal como se observa en la siguiente gráfica:

Gráfica 1.

Cuando el flujo de las compañías es el soporte de los créditos, como es el caso de la estrategia corporativa, nos enfocamos en las estrategias de créditos directos o direct lending y en créditos senior, que son los que tienen mayor prelación de pagos.

Por el contrario, para las estrategias donde el soporte de la deuda es a través de activos independientes, conocidas como Specialty Finance, vemos oportunidades para nuestros portafolios en la primera categoría con facturas, a través del factoring y confirming.

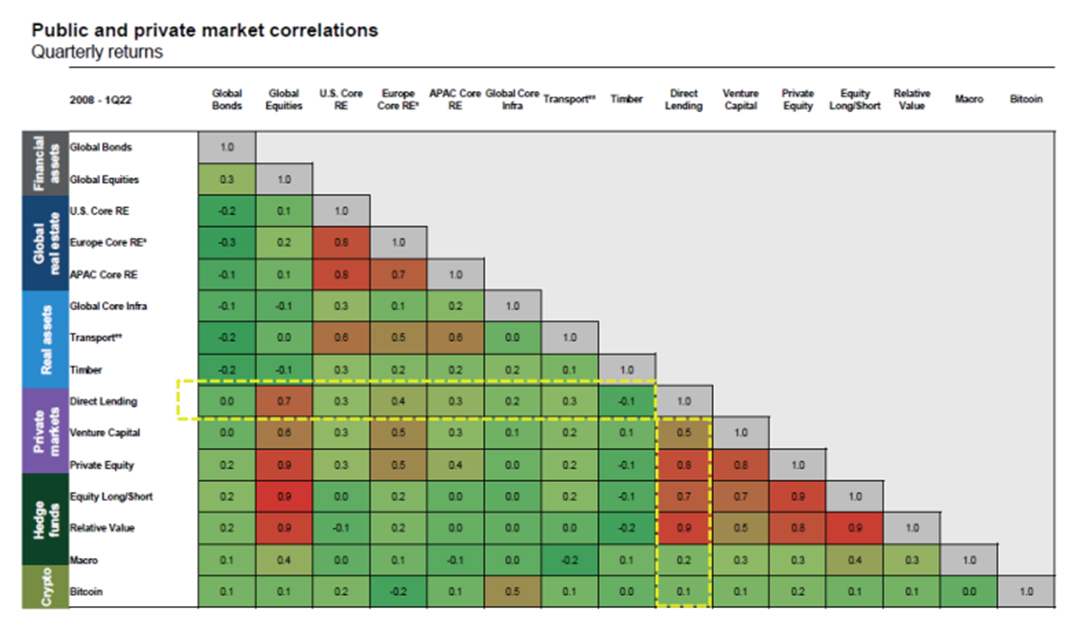

Uno de los principales atractivos de la deuda privada, es su efecto diversificador en los portafolios, ya que no guarda correlación con otros activos que son transados públicamente, como la renta fija o la renta variable. Sin embargo, teniendo en cuenta que estas inversiones tienen un nivel de liquidez restringido, los niveles de exposición para los inversionistas institucionales están en un rango de entre un 5% y 10%.

En la siguiente gráfica se evidencia la baja correlación del direct lending con diferentes activos del mercado público, e inclusive respecto a otros activos alternativos.

Gráfica 2.

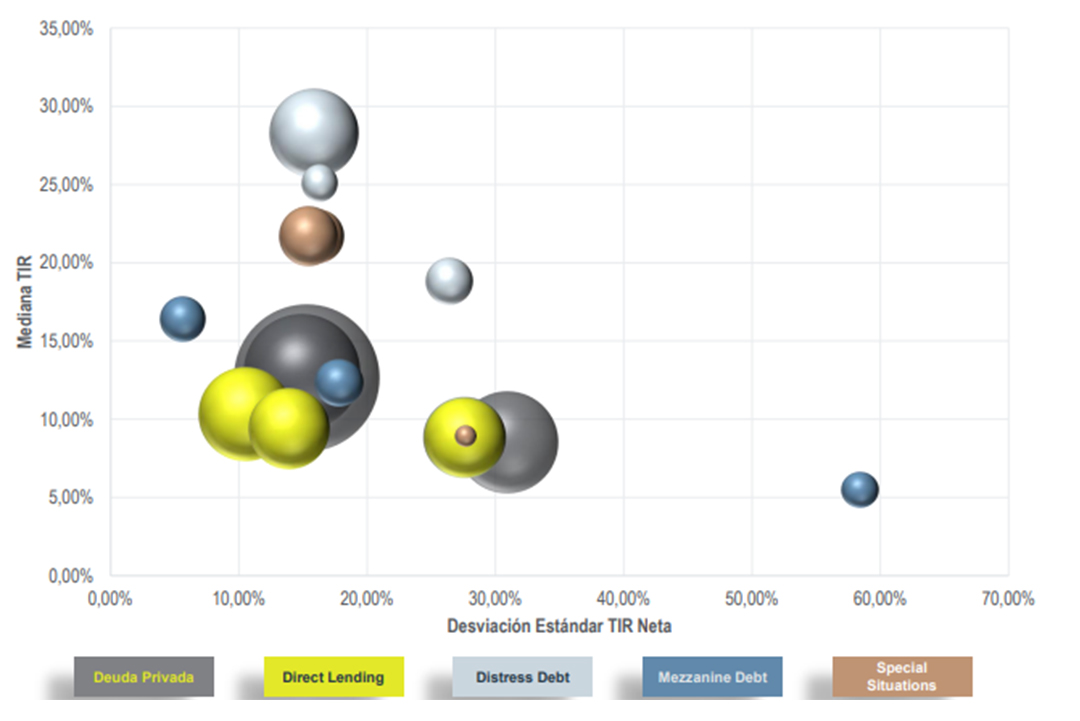

Adicional a su efecto diversificador, la deuda privada permite también una menor volatilidad de los retornos y rendimientos atractivos que incluyen prima por iliquidez, dependiendo de la estrategia.

En el siguiente gráfico, evidenciamos cómo el direct lending es una de las estrategias más grandes en volúmen y por lo tanto cuenta con mayor diámetro, mientras que sus retornos están por encima del 10%, con una producción de Tasa Interna de Retorno (TIR) bastante estable.

Por otro lado, las estrategias de distress debt, que son aquellas estrategias que se concentran en compañías con dificultades en su proceso de repago, generan muy buena rentabilidad, con tasas por encima del 20% pero al mismo tiempo un mayor riesgo asociado.

Gráfica 3.

Dependiendo del posicionamiento deseado en el espectro de la deuda privada, se puede tener rentabilidades más altas pero también mayores riesgos, no obstante, es viable obtener un mismo nivel de retorno que los mercados públicos, pero con menores volatilidades.

Si consideramos el contexto actual, las altas tasas de interés incrementan el costo de fondeo y presionan los flujos de las compañías, lo cual representa el principal riesgo para los próximos 12 meses, periodo en el que esperamos que la tendencia alcista continúe. De igual manera, las presiones inflacionarias pueden reducir los márgenes de rentabilidad de las inversiones objetivo, lo que podría estrechar el espectro de los riesgos más atractivos, incrementando la competencia por el activo y la cantidad de deals.

Creemos que en medio de este panorama, la selectividad del activo es crucial en nuestra estrategia para ir por los riesgos potencialmente más estratégicos, junto con una mayor capilaridad como asset managers en la relación con los deudores, el estrecho conocimiento de su actividad, así como la implementación de estrategias de protección, en forma de garantías, covenants y estructuras bankruptcy remote, que permiten mitigar la exposición al riesgo de crédito.