Contrastes en las perspectivas de la renta variable en medio de la desaceleración económica global

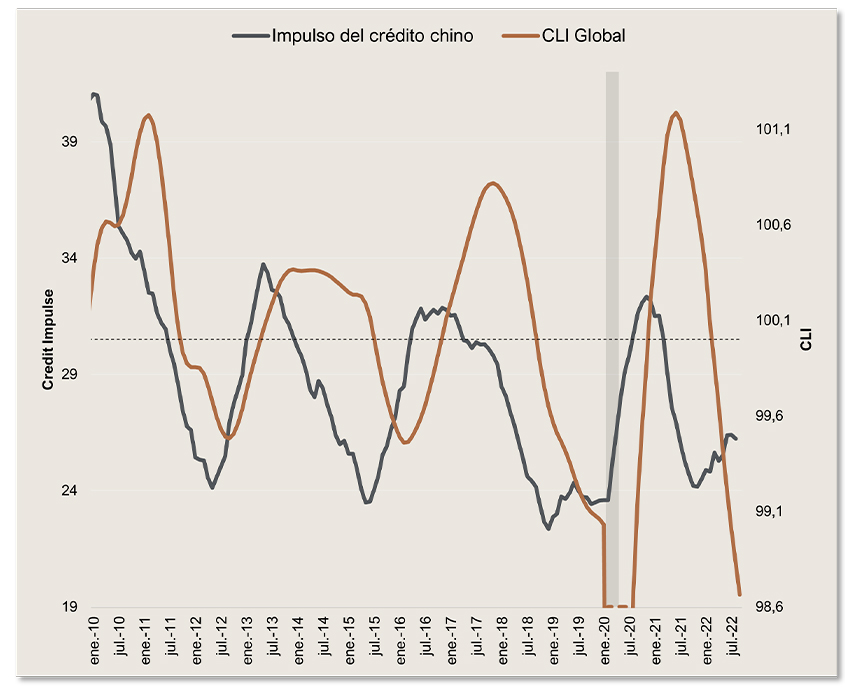

La desaceleración económica a nivel global continúa acentuándose. De hecho, si revisamos el indicador del CLI Global, que refleja el posible escenario para los próximos seis a doce meses posteriores, se sigue evidenciando una tendencia bajista, anticipando una futura recesión.

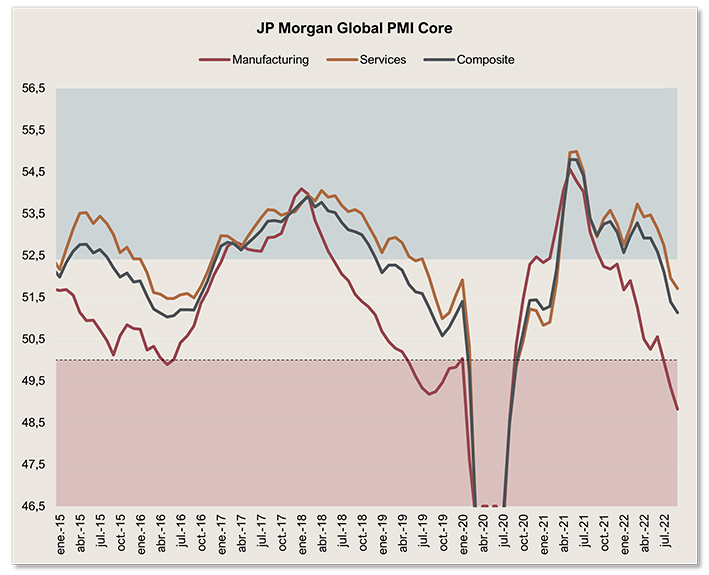

Por otra parte, el indicador de PMI Global, nos muestra pronunciadas caídas, especialmente en el sector manufacturero que ha traspasado la medida neutral de 50, afectado por los lockdowns en China y la pérdida de confianza del consumidor.

¿Deberíamos estar cortos en renta variable?

En SURA Investment Management identificamos cómo las tendencias de otras variables limitan un posicionamiento corto en activos de riesgo, pese a que una desaceleración global podría sugerir no tener exposición en estos. Algunos de estos factores son:

-

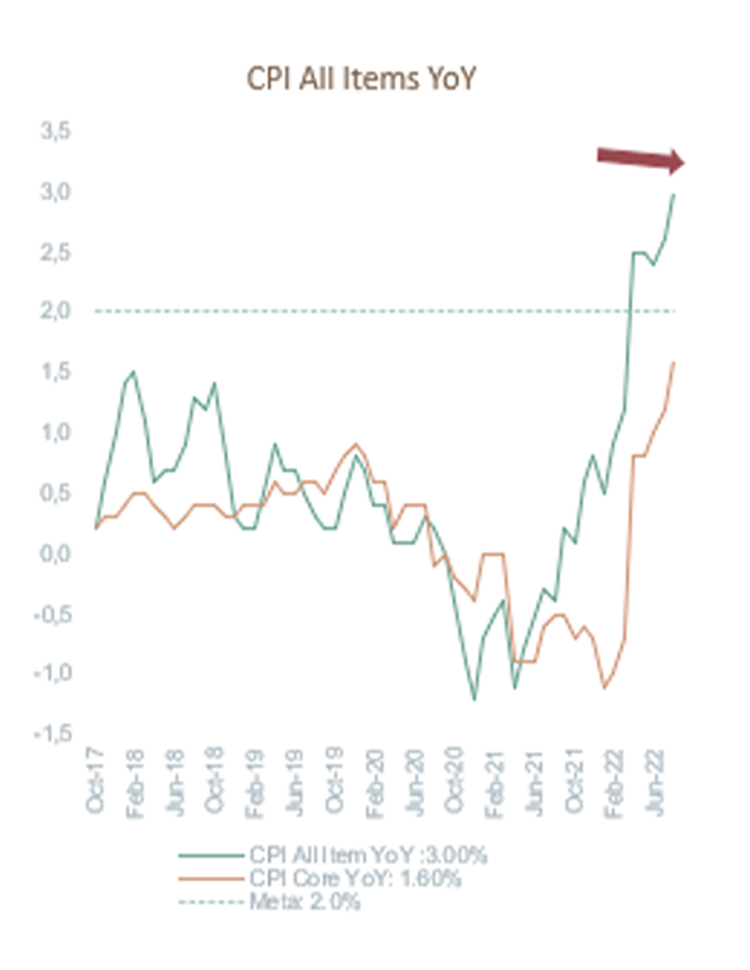

Comportamiento positivo después de un peak inflacionario

A la renta variable suele comportarse mejor cuando el ciclo económico llega a un peak inflacionario.de acuerdo al comportamiento histórico.

-

Valorizaciones atractivas

Llevamos más de trescientos días de bear market, lo cual podría ser momento de entrada teniendo en cuenta que nos encontramos en los niveles más bajos en lo corrido del año. Esto podría representar un punto de entrada para el equity.

-

Sentimiento del mercado

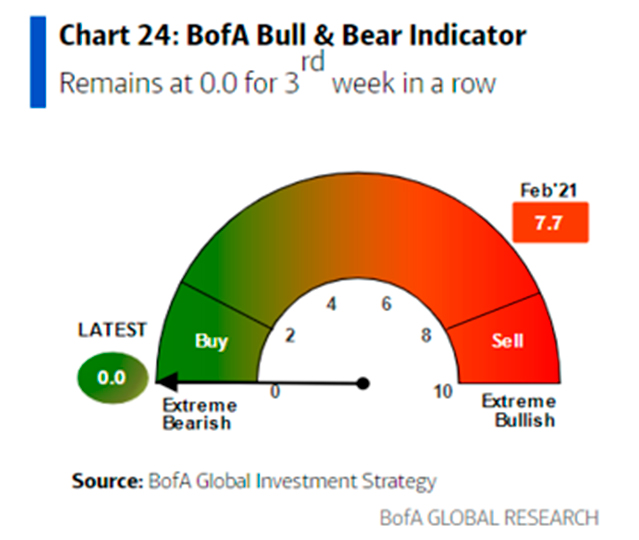

De acuerdo al indicador BoFa, dado el sentimiento negativo generalizado en los mercados, genera una recomendación de compra últimamente. Así mismo, el pesimismo del mercado podría limitar la caída en el equity y generar futuros rebotes.

¿Por qué vemos oportunidades en Japón?

Aunque se han dado incrementos en los costos de materias primas y energía, las empresas no se han perjudicado gracias a que en su mayoría han transferido dichos aumentos a los consumidores, lo cual se ve reflejado en el EPS con ganancias favorables.

Adicionalmente, la inflación no ha sido acompañada de un alza de los salarios, lo que podría soportar que a diferencia de los otros países desarrollados, se trate de una inflación transitoria.

Estas expectativas de inflación, hacen que la política monetaria continúe expansiva, con una tasa de referencia muy cercana a cero, mientras que respecto a su moneda, el yen se ha depreciado más rápido,beneficiando al índice, compuesto por empresas exportadoras.

¿Por qué favorecemos a China a pesar de sus lockdowns?

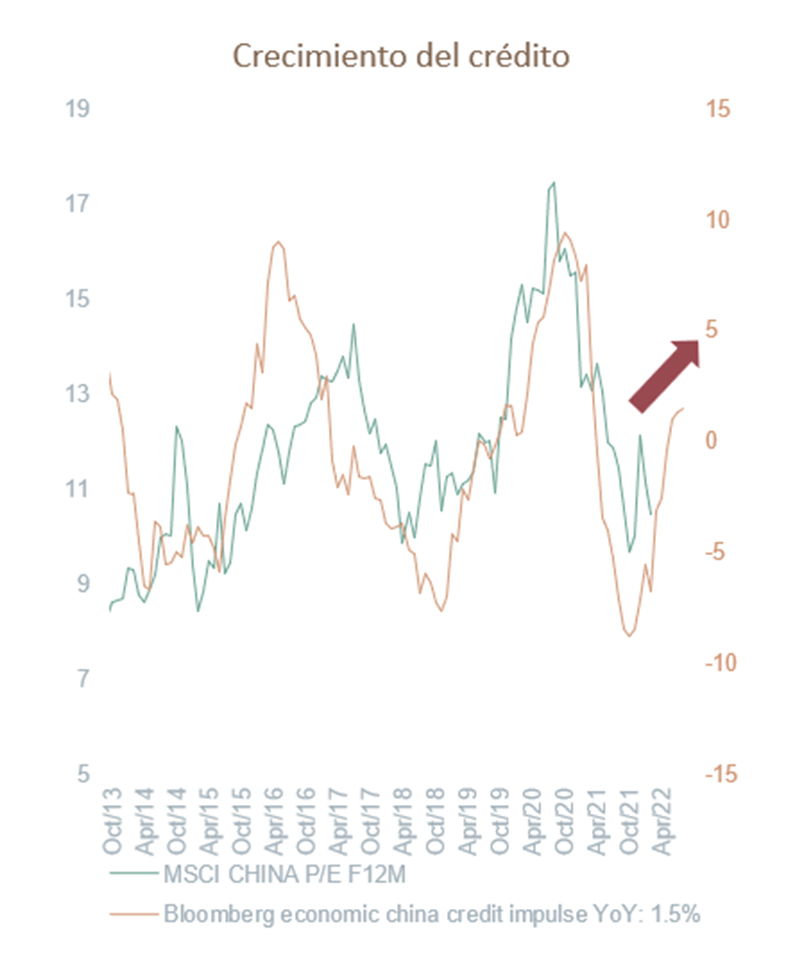

China presenta niveles de inflación estables y un crecimiento del crédito que entregan oportunidades al alza junto con una política monetaria que continúa expansiva.

Esperamos que la política monetaria siga actuando como lo viene haciendo hasta ahora y que el Gobierno continúe con los estímulos para incrementar la liquidez y favorecer la actividad económica.

Creemos que esta combinación podría favorecer al índice y representar una oportunidad.

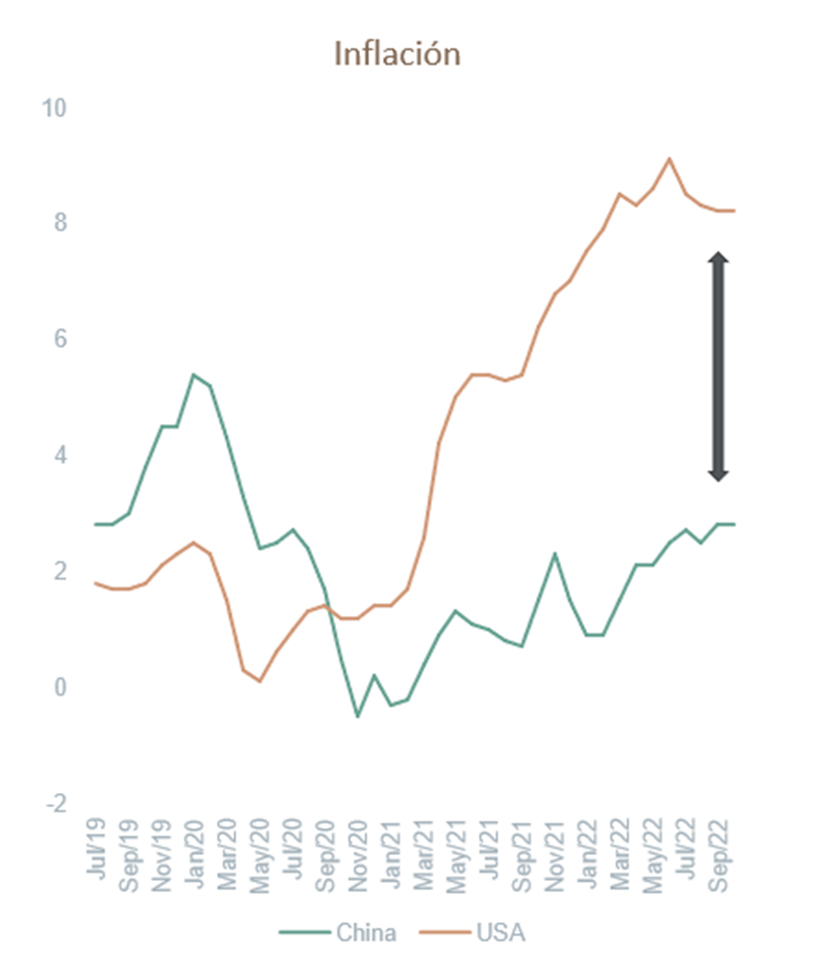

La inflación dista de manera significativa con la inflación de otros países como Estados Unidos y parece haber alcanzado un peak.

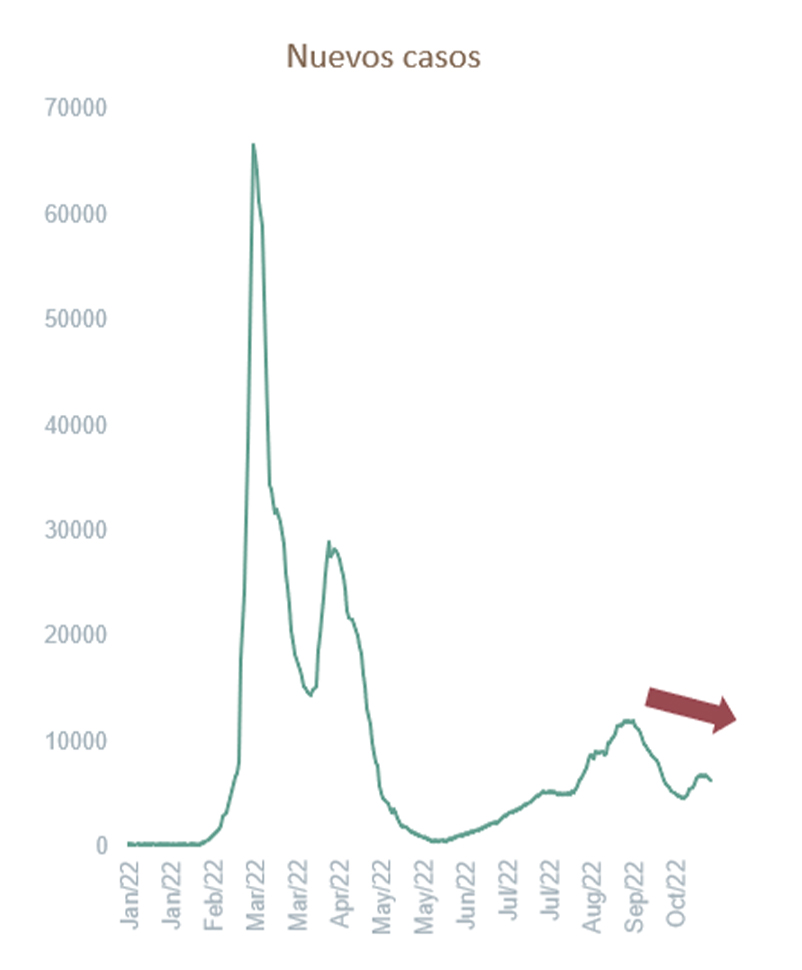

Aunque los casos de coronavirus podrían ser un riesgo para frenar de nuevo la economía, observamos que la tendencia viene a la baja.

¿Es momento de salir de Estados Unidos?

Los fundamentales se han deteriorado, teniendo en cuenta la alta inflación, las actuales condiciones financieras y una confianza del consumidor cayendo, lo cual afecta al consumo y por lo tanto al PIB de EE. UU., teniendo en cuenta que este representa el 70% del PIB.

Lee también nuestro artículo Inflación: ¿hasta cuando?

Sin embargo, pese estos argumentos negativos, no hemos tomado una posición corta en el índice debido a dos factores positivos para el SP500.

-

Tendencia alcista del dólar

El índice accionario SP500 refleja una alta correlación con el dólar, por lo cual en momentos de fortalecimiento de la moneda, este suele tener buen desempeño.

-

Colchón de ahorros en los americanos

Pese a que los ahorros han ido cayendo, el colchón que dejó la pandemia continúa, lo que podría amortiguar una futura recesión.

Escucha también nuestro podcast: Selectividad en la renta variable

Es así como, desde SURA Investment Management mantenemos una posición neutral entre renta variable y renta fija,dada la desaceleración global y el tono agresivo de la FED.

Favorecemos mercados con una inflación más controlada y con espacio para políticas monetarias más expansivas, como es el caso de Asia Emergente y Japón, financiando con Europa, ante el deterioro de sus fundamentales y el aumento de la inflación.